家を買いたいと思ったら、まずは予算決めからはじめよう

今回は、家を買いたいと思ったら、まずは予算決めからはじめようというお話です。

家を買いたいなと思って検索したり、いろいろ調べたりしたけれど、結局何から始めるのか分からず、困っていませんか?

分からないから先送りして、ずっと買えないでいる方、沢山いらっしゃると思います。

答えは、「予算を決めることから始める」です。

もっと言えば、「無理のない適正予算を決める」です。

この無理のない適正予算を決めずに住宅会社へ行くと、「ご収入が高いしお勤め先も上場企業だし、沢山借りられるから大丈夫」、「欲しいならこのオプションも付けましょう」と住宅会社の営業マンに言われることがあります。

そういうものかと鵜呑みにしていると、総額が膨れ上がってしまいます。

その結果住宅ローンの返済が生活を圧迫し、払えなくなり、破綻、最終的に家を手放すなんてことになりかねません。

悲しすぎます。

このブログでは、そうならないようにどうやってこの適正予算を決めるのか、解説していきます。

予算決めには、便利ツールを使う

適正予算額を自分たちで決めるのは難しいと思う方いらっしゃいますよね。

そんな時は、それ用の便利ツールを活用しましょう。

おススメなのが、『住宅購入用ファイナンシャルプランニング』です。

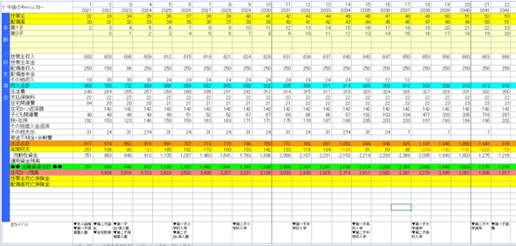

こんな表です。

これはただのExcelの表ですが、かなり優秀です。

住宅購入用ファイナンシャルプランニングでわかること

現在から老後100歳くらいまで計算していくと、無理のない家づくりの適正予算額を算出することができます。

それだけではなくて、これらの数字から沢山の情報を読み取ることができるんです。

住宅購入用ファイナンシャルプランニングでは、家族構成や収入、支出など現在の自分たちの情報を入れて自動計算するので、自分たちのお金の流れがズバリ数字で把握できます。

お子様が大学生の頃はものすごくお金がかかるんだなっていうことも一目瞭然。

100歳くらいまでの老後の資金についても表示されます。

つまり、人生の三大支出、住宅費、教育費、老後の資金が見える化されます。

自分たちの将来の貯金額がわかると、安心できたり不安になったり、人それぞれだとは思いますが、不安になったときは、事前に対策を考えることができます。

家づくりをはじめる前なら尚のこと、いくらでも将来の生活を豊かなものに変えられます。

また、住宅費の中でも、特に住宅ローンについては金利などいろいろ設定を変えてシミュレーションができるので、楽しいし便利です。

変動なのか固定なのか、住宅ローンの永遠のテーマですが、これもどちらが自分たちにあっているのか分かります。まあ、最終的には好みだったりしますけどね。

他にも、「頭金をどうしよう」とか、「繰上げ返済どうやろう」とか、「総返済額は結局いくらになるのか」など全て明確にできます。

銀行決めの判断材料も沢山揃えられるので、簡単に銀行を選ぶことができるようになります。

この様に住宅ローンについても対策を事前にできるのは、とてもよいことだと思います。

むだな支払いを減らせば、老後の資金も増やせますし、将来の生活も安心できます。

住宅購入用ファイナンシャルプランニングを作って、予算を決めてみよう

では、この住宅購入用ファイナンシャルプランニングを使った無理のない予算額の決め方の段取りを解説していきますね。ステップは5つあります。

1. 家計の現状を知る

2. 人生の三大支出を ライフプラン にあわせて計算する

3. 住宅ローンの利息を含めた返済額を支出として加える

4. 教育費や老後の資金が十分か確認する

5. 無理のない適正予算額を決定する

では細かく説明していきます。

1. 家計の現状を知る

今、世帯収入がいくらあって、月々の支出はいくらか、貯蓄はいくらかを正しく把握します。

収入は、給与などの世帯収入と、これまでの貯蓄、親や祖父母からのありがたい贈与が考えられます。

ここでは贈与は考えずに世帯収入と貯蓄を家づくりに使えるお金としてお話ししていきます。

次に支出ですが、全部書き出してみてください。

アパート代や水道光熱費、食費、教育費、交際費、医療費、保険料、カーローンや奨学金の返済、最近ではいろんなサブスクもある人が増えてきています。

毎月口座から勝手に引かれていくものが思いのほか多いことに気がつくと思います。

貯金ができない人は、ここでその理由が明確になるかもしれませんね。

最後に貯蓄です。今すぐ動かせるお金と、将来のために触らないでおくお金があると思いますが、一度全てを『見える化』しておきましょう。そして、家づくりにすぐ使えるお金はいくらなのかを把握しておきます。

日頃から貯金が出来る人は、何も心配いらないです。そのまま貯金をしていきましょう。余裕があれば運用などもできると尚よいですよね。

一方、思っていたほど貯まってなかった人、貯金が苦手な人、今から頑張りましょう。

家づくりをするなら、少なくとも100万円くらいの貯金はあった方がよいです。住宅ローンの融資実行前に諸費用と呼ばれるいろいろな費用がかかります。

以上で、家計の現状把握ができました。

2.老後までの収入や支出、貯蓄をライフプランに合わせて1年毎に計算する。

お子様の進学など家庭内のイベントや変化に貯蓄をあわせていくと、より信頼度の高いものが出来ます。

3.家づくりの予算も支出として加える。

住宅ローンの月々の返済額を想定して支出に加えてみましょう。そうするとこの状況で家を買えるのか否かが見えてきます。ちょっと厳しいかなと思うなら、予算額を減らすよりも先に対策を考えましょう。

家づくりをはじめる前なら、ムダヅカイを減らしたり、固定費を見直したり、世帯収入を増やすことを考えたりと、いろいろな対策を検討することができます。

それでも、厳しそうなら家づくりにかける予算を下げましょう。

4.教育費や老後の資金が十分か確認する。

人生の三大支出の金額を決めるのは実は大変な作業ですが、最初はとりあえず、ざっくりしたイメージで作っていき、老後に安心できる貯蓄額になるよう調整していきます。

これが一番難しい作業だと思います。

5. 無理のない適正予算額を決定する。

教育費、老後の資金が十分であれば、その時の住宅ローンの借入額を求め、頭金などを合計して適正予算額とします。

これで、無理のない適正予算額が決まりました。

でも、自分たちだけで試算して決めた予算は本当に大丈夫なの?って不安になる方もいらっしゃると思います。

そんな時は、家たてるコンサルにお任せください。あなたに代わって、住宅購入用ファイナンシャルプランニングを作成いたします。

まとめ

いかがでしたか?家づくりをはじめるには、まず適正な予算を決めることであることおわかりいただけたでしょうか。また、その算出の仕方もとても手間がかかって大変そうですが、スタートでどれだけしっかり検証したかが、その後の人生を左右することも気付いていただけたかと思います。

予算決めは家づくりだけでなく教育費や老後まで影響すること、心に留めておいてください。

めでたく適正予算が決まったところで、適正予算額にあった住宅会社を訪問して、土地や建物を具体的に検討しましょう。

指標になる予算がある安心感を実感しながら、自分たちの夢のマイホームをゲットしてくださいね。

家たてる・コンサルでは住宅購入用ファイナンシャルプランニングを使って適正予算のご提案をしています。

住宅購入用ファイナンシャルプランニングを作りたくなった方は、まずは家たてる・コンサルの無料勉強会へご参加ください。

勉強会では、主に家づくりのお金に関するお話、予算や住宅ローンなどですね、そういったお話をメインにいたしますが、住宅会社の選び方、失敗しない土地探しの方法なども学べます、はじめて家づくりをする方にもわかりやすく解説します。

その結果、自分たちの住宅購入用ファイナンシャルプランニングを是非作りたいと思われた方には作成し、適正な予算額をご提案しております。

勉強会へのご予約は簡単

お申し込みは簡単、以下のリンクからご予約ください。

〈家たてる・コンサルとは〉

お子様連れも大歓迎です。

キッズルームを完備しております。

スタッフ一同、皆様のご来店を心よりお待ちしております。