ペアローンの絶対知ってほしいメリット、デメリット

今回は、ペアローンの絶対知ってほしいメリットとデメリットについてお話します。

ペアローンにするか悩んでいるなら、是非参考にしていただきたい内容です。

ペアローンとは

ペアローンとは、住宅ローンの借入形態の一つです。夫婦や親子などが同居する住宅を購入するために、それぞれが主債務者となって住宅ローンを組むものです。

ペアローンの条件は、債務者それぞれに一定の収入があること、お互いに相手の連帯保証人になること、債務者が同居することなどがあります。

ペアローンのメリット

ペアローンの主なメリットは、以下の4つが挙げられます。

・借入額の増額

・借入条件をそれぞれに設定できる

・住宅ローン控除額の増額

・売却益の3000万円非課税枠が二人分使える

メリットを聞くとすごくお得に感じて、ペアローンなら夢のマイホームが叶うかもって思う人が出てくるのも頷けますね。

メリットをひとつずつ見ていきましょう。

借入額の増額

例えば夫婦の場合、夫一人でローンを組もうとしてローン審査を受けたところ、夫の収入で借りられる金額が希望する物件価格に届かないということがあります。

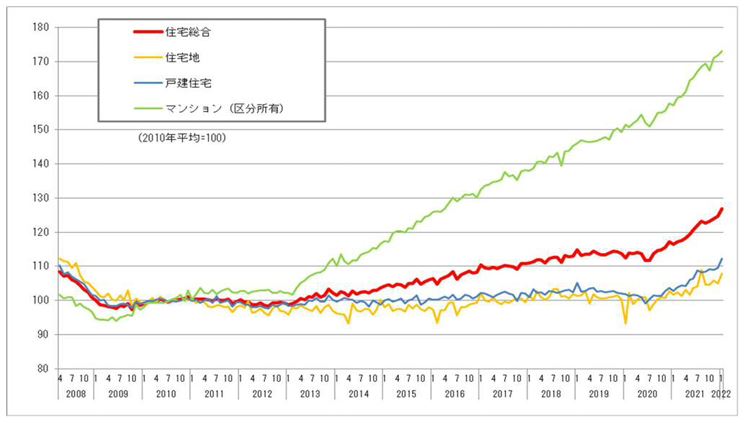

こちらは物件価格の推移を表すグラフです。値上げが止まりません。

出典:総務省統計局「労働力調査特別調査」、総務省統計局「労働力調査(詳細集計)」

「買えないかも」とがっかりしている方もいらっしゃるのではないでしょうか。

そこで、「二人で借りちゃお」となる訳です。手っ取り早く借入額を増やすにはもう一人、妻もローンを組めばよいのでは?という発想です。

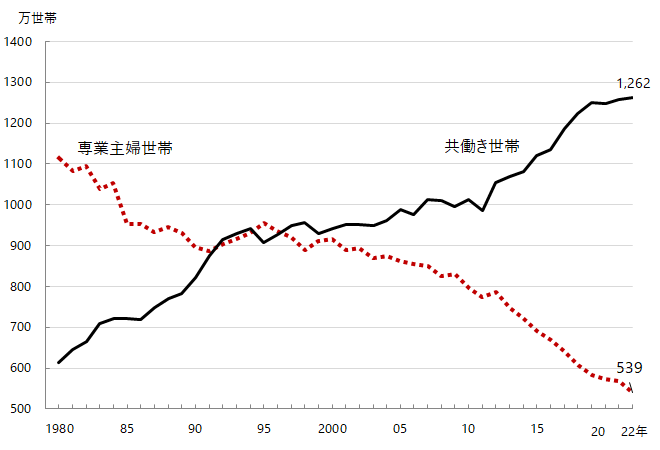

気軽に二人で借りちゃおって思うのは、今は夫婦共働世帯が普通になってきたことも背景にあります。総務省統計局によると共稼ぎ世帯が専業主婦世帯の2倍以上にまで増えているそうです。

出典:総務省統計局「労働力調査特別調査」、総務省統計局「労働力調査(詳細集計)」

それぞれが借金を背負うのはあまりお勧めできませんが、希望の家を諦めきれず、二人で頑張っていく覚悟があるならペアローンもありだと思います。

借入条件をそれぞれに設定できる

ペアローンは借入条件をそれぞれに設定できます。夫婦だったら、例えば夫は変動金利、妻は固定金利というように自由な設定ができます。

これだと、変動金利と固定金利のメリットをそれぞれ享受できます。

ただ、金融機関により自由ではない場合もありますので、初めに確認しておきましょう。

住宅ローン控除額の増額

ペアローンのメリットで特に言われるのが、住宅ローン控除額の増額です。

借入額が増えるのだから、住宅ローン控除額も増額されるのは当然ですが、

それだけではないんです。

住宅ローン控除とは、住宅ローンを借り入れて住宅の新築・取得又は増改築等をした場合、年末のローン残高の0.7%を所得税と一部翌年の住民税から最大13年間控除する制度です。

では、具体的な数字で見ていきましょう。

ご夫婦の場合で説明します。まずは、夫が単独でローン契約したら初年度の住宅ローン控除はいくらになるか計算してみましょう。

【設定】

夫の年収600万円

借入額4,000万円

所得税10万円

住民税20万円

長期優良住宅を購入

仮に年末の住宅ローン残高が4,000万円だとすると、4,000万円に控除率0.7%を掛けて、28万円。

でも実際、控除される金額は19.75万円です。残りの8.25万円は控除されません。

この原因は、住民税の控除額に上限があるためなんです。

住民税の控除額の上限は97,500円です。それを超えた分は、捨てることになります。

もう少し詳しく説明します。

控除は2ステップあります。

【ステップ1】所得税からの控除。

控除予定額28万円から その年払った所得税10万円を控除します。

引ききれなかった分18万円が発生します。これをステップ2で、控除します。

【ステップ2】住民税からの控除。

所得税で引ききれなかった18万円を住民税で全額控除します。

とはならず、上限額までしか控除されません。97,500円です。

結果、18万円から上限額97,500円を引いた82,500円は捨てることになります。

残念ですね。でもこれをペアローンにすると全額控除も可能になります。

ペアローンの時の住宅ローン控除額を試算してみましょう。

【設定】

借入額4,000万円を、夫婦で分けます。

夫 2,400万円

妻 1,600万円

夫は先程の設定と同じ

妻は年収400万円

所得税8万円

住民税17万円

年末残高に控除率0.7%を掛けた控除額は夫が16.8万円 妻は11.2万円です。

単独ローンと同じようにステップを踏んで控除していくと、

夫 16.8万−10万=6.8万

妻 11.2万−8万=3.2万

所得税で控除する時に引ききれない分が97,500円より少ない額になるのがわかります。

よって、全額を住民税から控除できます。

今回は全て回収できました。捨てる分がありません。

これが、ペアローンだと住宅ローン控除額が増えるということです。

売却益の3000万円まで非課税枠が二人分使える

これは、購入したマイホームを売る時の譲渡所得税の話です。

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」が正式名称です。

マイホームを売った時に、買った金額より高く売れた場合、儲かった分に譲渡所得税が課せられます。

でも、儲けが3,000万円までは非課税、税金を免除するよという制度です。

ペアローンはこれがそれぞれ対象になるということです。つまり3000万円が2つなので6,000万円まで非課税。高く売却できたときはかなりお得ですね。

ペアローンのデメリット

ペアローンの主なデメリットは、以下の4つです。

・相手の債務にも返済義務を負う。

・諸経費がそれぞれにかかる。

・相手が死亡した場合でも、自分の債務は残る。

・離婚した場合、物件と債務の処理が面倒、離職時の収入が減ると返済が困難になる。

それぞれ解説しましょう。

相手の債務にも返済義務を負う。

ペアローンの条件として、「お互いに相手の連帯保証人になること」というのがありました。

連帯保証人は、例えば夫婦なら、夫が何等かの理由で返済が滞った時、有無を言わさず、いきなり妻に返済義務が発生するものです。

夫に返済するための資産があったとしても、銀行から言われてしまうと、妻は返済しなければなりません。自分の返済もあるし、大変ですね。

諸費用がそれぞれにかかる

住宅ローンの契約には諸費用がかかります。手数料や登記費用、司法書士報酬、印紙税などです。ペアローンはそれぞれがその支払いをするので、単独ローンより、数万から数十万のコストアップになります。繰上げ返済の手数料も2本分かかるということです。これはムダに感じますね。

相手が死亡した場合でも、自分の債務は残る

ローンを2本別々に契約しているので、団信が両者に付けられるのはよいのですが、万が一の時は残された方には団信が全く関係ないので、粛々と自分のローン返済をすることになります。万が一に備えて、一人でもローン返済が滞りなくできるよう、お金の管理はしっかりしておくことをおススメします。

離婚した場合、物件と債務の処理が面倒

これは先ほどの死亡した時よりも何倍も面倒なお話になります。ペアローンを組むなら、離婚はしない覚悟を決めてください。

ペアローンで購入したマイホームは、仲良く夫婦の共有名義になります。

マイホーム購入にかかる費用を夫婦それぞれが出資した金額に応じて持分割合を決めるのが一般的です。

持分割合と資金割合に違いがあると贈与税がかかることも有ります。気を付けましょう。

離婚する時はそのマイホームをどうするかが大きな問題になります。

どちらかが残って使用し続けるか、売ってしまってそのお金を分けるか。

すぐ売れたなどマイホームの処分がスムーズなら問題ないですが、ローンが残っている場合は厄介です。

ローンが残っている場合、お互いに連帯保証人の責任が消えません。

別々の生活を始めたものの、片方が何らかの理由で返済を滞らせたりすると、連帯保証人に返済が迫られます。

銀行さんは離婚は関係ないので、ガンガン来ます。契約なので仕方ないです。

後々、嫌な思いをしなくて済むように是非離婚前に繰上げ返済して完済しておきましょう。

売却しても、ローンが残ることもありますので、離婚は計画的にしましょう。

離職時、収入が減ると返済が困難になる

これは当たり前の話ですが、意外と考えていない方が多いです。

離職となるタイミングはリストラ・出産・怪我・病気などいろいろあります。

若いご夫婦の場合、出産が返済期間中にあたることはよくあります。

産休、育休に入ると、妻の収入が半分くらいになります。すぐ仕事復帰しようと思っても、保育所に空きがないなど都合よくいかないこともあります。収入が下がることも想定して借入額を決めることをおススメします。

まとめ

ペアローンのメリットは、

・借入額の増額

・住宅ローン控除の増額

・借入条件をそれぞれに設定できる

・売却益3,000万円まで非課税枠を二人分使える

二人なら買えるではなく、二人のメリットをメリットとして活かせる人にペアローンはお勧めです。

デメリットです。

・相手の債務にも返済義務を負う

・諸費用がそれぞれにかかる

・相手が死亡した場合でも、自分の債務は残る

・離婚した場合、物件と債務の処理が面倒

・離職(リストラ・出産・怪我・病気など)の時収入が減ると返済が困難になる

ローンの返済が始まっている以上、問題が起こったら、なんとかするしかないのですが、返済の延滞が続くと、高い金利のペナルティが課せられ、信用もなくなります。一人で借りられる金額を二人で借りるなら余裕があると思いますが、家計に対して借り過ぎていると、どうにもなりません。返済方法を検討してもらいましょう。

返済できない時は、とにかくすぐ銀行に相談しましょう。

銀行の担当者はお客様に優しいです。

家たてる・コンサルでは住宅購入用ファイナンシャルプランニングを使って、自分たちの家計に合わせた適正な購入予算を試算しています。

欲しい物件価格に、借入可能額が届かないためにペアローンを考えている方、自分達が、本当はいくらまで予算がとれるのか、知りたくはないですか?

これは全てを数字で比較できるので、わかりやすく、対策も考えられるのでお金の不安をすっきり解消できます。

作りたくなった方は、まずは家たてる・コンサルの無料勉強会へご参加ください。

家づくりで必要な知識、住宅ローン、住宅会社の選び方、失敗しない土地探しの方法を学べます、家づくり初心者のためにわかりやすく解説します。

その結果、自分たちの住宅購入用ファイナンシャルプランニングを是非作りたいと思われた方に作成し、適正な予算額をご提案しております。

勉強会へのご予約は簡単

お申し込みは簡単、以下のリンクからご予約ください。

〈家たてる・コンサルとは〉

お子様連れも大歓迎です。

キッズルームを完備しております。

スタッフ一同、皆様のご来店を心よりお待ちしております。