ふるさと納税のせいで住宅ローン減税額減るって知ってた?税控除併用するなら、知っておくべきこと

こんにちは、家たてる・コンサルの皆川です。

今回は、ふるさと納税をすると住宅ローン減税の金額が減るから、税控除のシステムを知って対策しようというお話です。

結論、節税効果の高い住宅ローン減税を減額させないために、住宅ローン減税期間13年間はワンストップ特例制度を利用することをおすすめします。

確定申告が必要な時は、住宅ローン減税が減額されるのは対策できないので、諦めましょう(笑)。

このブログでは税控除についてわかりやすく解説しますので、税控除のシステムを正しく理解して、住宅ローン減税額をなるべく多く確保できるようにしましょう。

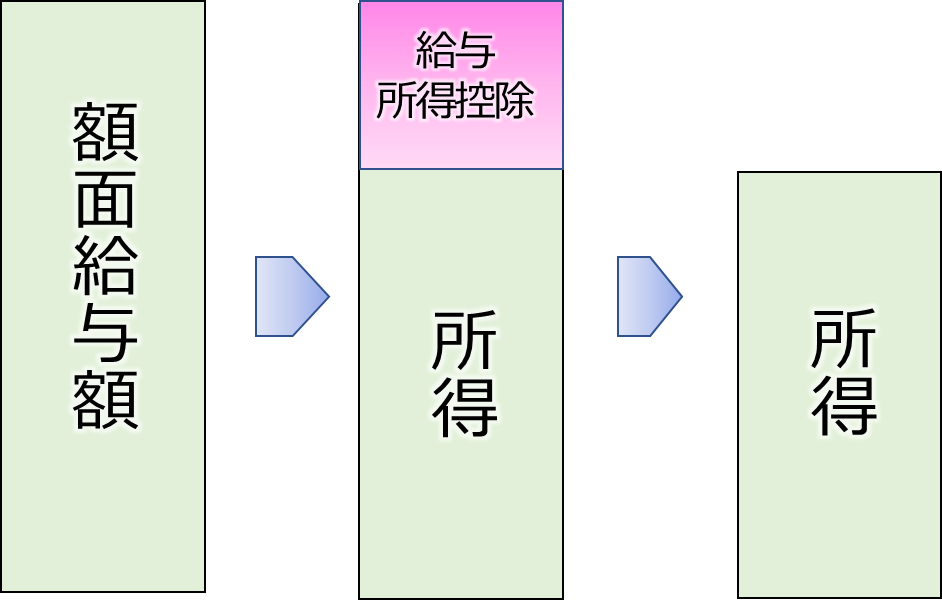

納税額が決まるまでの流れを理解しましょう

納税額が決まる前に控除が2回あります

1回目に給与所得控除、2回目は所得控除です。似た名称ですね。

全く違うものなので正しく理解しておきましょう。

1回目の控除、給与所得控除とは

これは、いわゆるサラリーマンの経費を収入額にあわせて控除するというものです。

サラリーマンなら全員共通にひかれるものとなります。

こんな流れになります。

額面給与額とは税抜き前の収入のことです。

この収入に合わせて、いわゆるサラリーマンの経費を計算します。

額面給与額から給与所得控除額を引いて、所得が決まります。

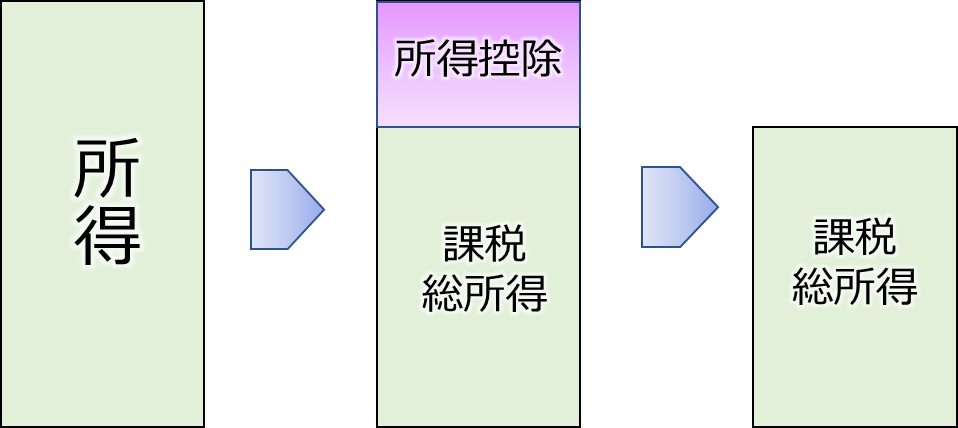

2回目の控除、所得控除とは

これはチョー個人的な内容をもとに控除の計算をします。

所得控除とは例えば、以下のようなものが挙げられます。

- 一律ひかれる基礎控除

- 配偶者控除

- 16歳以上の扶養者がいる場合の扶養控除

- 社会保険料控除

- 小規模企業共済等掛金控除(iDeCoの拠出金など)

- 生命保険料控除

- 地震保険料控除

- 医療費控除

- 寄付金控除 など

以上の所得控除額を、所得から差し引いて課税総所得額を決定します。

これが、税金を計算するための最終的な金額になります。

課税総所得額にそれに合わせた税率をかけて、所得税と住民税を算出します。

納税額が決まるまでの流れは理解していただけましたでしょうか。

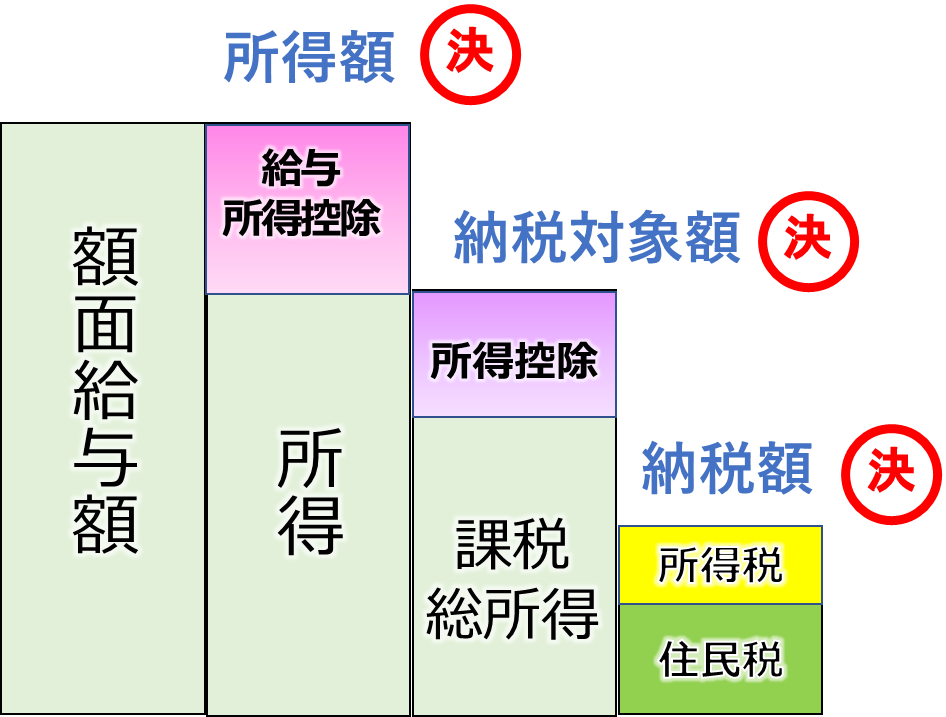

まとめると、この図のようになります。

1回目の控除で、給与所得控除が計算され、所得が決まります。

その所得から所得控除分を引いて、納税の対象となる金額、課税総所得額が決まります。

その金額に税率をかけてようやく所得税と住民税が決まります。

ふるさと納税と住宅ローン減税はどのタイミングで控除されるのか

やっと、本題です(笑)。

これまでの話の中で気付かれた方もいらっしゃるかと思いますが、ふるさと納税を控除しているところありましたよね。

所得控除の中のチョー個人的な内容の一つ、寄付金控除です。

ふるさと納税は、実態は寄付です。なので、まず、所得控除のところで寄付金として控除されます。

例えば、6万円ふるさと納税をした場合、自己負担2,000円を引いた5万8千円が寄付金として控除されます。

また、所得税や住民税からも控除額の計算式のもと税額控除されます。

一方、住宅ローン減税はどのタイミングかというと、納税額が決まった、所得税から直接控除されます。

所得税で引ききれなかった分は住民税から控除します。

この様な控除を税額控除と呼びます。

各控除の仕組みがわかったところで、ふるさと納税と住宅ローン減税を併用すると何がおこるか見てみましょう。

ふるさと納税をすると所得控除が増えるので、課税総所得額が減ります。

課税総所得が減れば、それに税率をかけた所得税や住民税も金額が減りますよね。

住宅ローン減税は払った所得税と住民税分までしか控除されないので、納税額が減ると住宅ローン減税での戻りが減るということになります。

さらに住宅ローン減税の場合、住民税には控除額の上限が設定されています。

所得税は全額控除ができますが、住民税は全額ではないんですね。

上限は所得税の課税総所得金額等の金額の5%、最高97,500円までです。

では数字で見てみましょう。

(実際の税額は税務署や税理士さんに確認してください。)

【年間の設定】

年収600万円

所得税約20万

住民税約31万

住宅ローン減税30万

ふるさと納税約77000円うち自己負担金2000円

まず、最初にふるさと納税の所得税控除額がひかれます。

ふるさと納税の所得税控除額は、以下の式で計算されます。

【ふるさと納税の所得税控除額】

ふるさと納税(77,000-2,000)×所得税率20%*×復興特別所得税1.021%=15,315円

(* 収入によって変わります)

【住宅ローン減税に使える所得税額】

所得税20万 − 15,315 = 184,685円

住宅ローン減税は30万円としているので、引ききれない分が出ますね。

【所得税で引ききれなかった分】

住宅ローン減税30万 − 184,685 = 115,315円

これを住民税で控除します。

ただし、住民税は上限額97500円を設定しているので、

以下の金額を捨てることになります。

【住民税から引ききれなかった分】

115,315 − 住民税上限額97,500 = 17,815

【住宅ローン減税額】

184,685 + 97,500 = 282,185

結果、住宅ローン減税額は、282185円となります。

予定の30万円より、減りましたね。残念。

でも、残念じゃない方法があります。ワンストップ特例制度です。

ワンストップ特例制度とは

確定申告が不要な給与所得者で、寄付先が5つの自治体以内であれば確定申告をしなくてよいという制度です。

ワンストップ特例制度は住民税からのみ 控除されます。

つまり、この制度を利用すると所得税をふるさと納税に先にとられないので、住宅ローン減税が所得税を独り占めすることができます。

もう少し詳しく解説しましょう。

1回目の控除については、通常のふるさと納税と同じです。

ワンストップ特例の場合、確定申告をしないので、「寄付金税額控除に係る申告特例申請書」を

1月10日までに提出し、所得控除を受けます。

そして、課税総所得を算出し、納税額が決まります。

違いは2回目の控除にあるんですね。

ワンストップ特例制度の税額控除は住民税からの控除だけになります。

所得税は控除の対象になりません。

ですから、税額控除において住宅ローン減税額がふるさと納税のせいで減ることはないんです。

また、数字で見てみましょう。

(実際の税額は税務署や税理士さんに確認してください。)

先程と同じ設定の場合

ふるさと納税の所得税控除額は0円なので、所得税20万円が全部住宅ローン減税に使えます。

【所得税で引ききれなかった分】

住宅ローン減税30万 − 所得税20万 = 10万円

【住民税から引ききれなかった分】

10万 − 住民税上限額97,500 = 2,500円

【住宅ローン減税額】

200,000 + 97,500 = 29,7500

2,500円が捨てる分になり、住宅ローン減税額は297500円となります。

捨てる金額はありますが、ワンストップ特例制度を利用しないときより15,000円ほど多く回収できるようになりますね。

まとめ

ふるさと納税は、確定申告する場合とワンストップ特例制度を利用する場合で、税額控除に差があります。

ワンストップ特例制度を利用する場合は住民税だけが控除の対象になるため、住宅ローン減税との併用時、住宅ローン減税の捨てる分が少なくなりお得です。

住宅ローン減税は今13年間が対象期間になるので、確定申告をしなければならない初年度は除いて、12年間はワンストップ特例制度を利用することをおすすめします。

住宅ローン減税は節税、ふるさと納税は返礼品によって家計への節約効果が得られるお得な制度です。

どちらも枠いっぱいお得になるよう、バランスを考えることをおすすめします。

家たてる・コンサルでは、住宅購入用ファイナンシャルプランニングを使って、住宅ローンのお得な借り方返し方をご提案しています。

自分たちにあった金融機関をみつけて賢く利用してお得な返済方法を知りたい方は、無料勉強会へご参加ください。

よろしければ、あなたの家計にあった予算をご提案できるオリジナルの住宅購入用ファイナンシャルを無料で作成いたします。

お申し込みは簡単、以下のリンクからご予約ください。

〈家たてる・コンサルとは〉

お子様連れも大歓迎です。

キッズルームを完備しております。

スタッフ一同、皆様のご来店を心よりお待ちしております。